上篇文章《支付宝全民保终身养老金保险怎么样?》,从各方面讲解了支付宝上“全民保终身养老金”这款产品,文章给出结论:收益不高、但很适合90后。

为什么说适合90后,笔者分析过原因,感兴趣的朋友可以移步看一下。

本文跟大家聊聊80后养老。

某大型问答社区里有一个很火热的话题:“80后谈谈我们怎么养老?”,关注和讨论的人还是挺多的,可以看出来,80后的养老需求要比90后急切紧迫得多。

题主把问题描述得很详细,对养老问题的迷茫和担忧,相信很多80后朋友都能感同身受。

作为 一个“准80后”,因为涉及到自己的专业,我觉得我还是可以说上一两句的。

——分割线——

以下为正文

养老筹备,本质上也是一种财务规划,从“理财”的角度分析没有任何问题,但“养老”与“理财”最大的不同之处在于:养老筹备一定是个长期且稳定的过程!(划重点)

这个过程由政府、企业和我们个人全体参与。

那我们就分别从这几个方面聊。

政府和企业提供的养老方式主要是社保养老和企业年金,这块不多讲,人人都知道社保养老金缺口巨大,但我要在这里辟个谣。

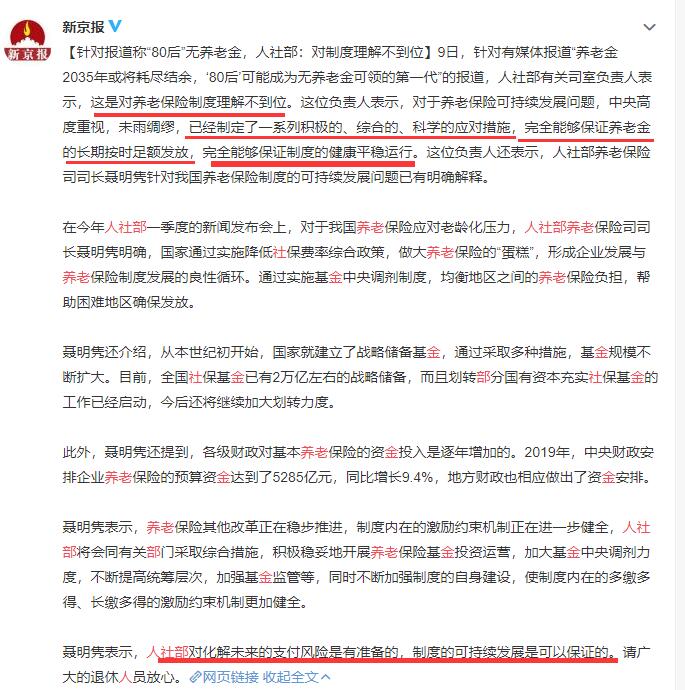

中国社科院上半年公布了一份《中国养老金精算报告2019-2050》,预测养老金将在2035年耗尽,一石激起千层浪,加上某些利益相关者的推波助澜,在社会上掀起了不小的恐慌。

人社部及时出来回应:”对制度理解不到位” “保证养老金按时足额发放”。

那我们应该怎么看待“社保养老金”呢?

据中国社会科学院世界社保研究中心《中国养老金精算报告2018—2022》测算,未来五年,社保养老金收不抵支的缺口会持续扩大。在不考虑财政补贴的情况下,2018年当期结余为-2561.5亿元,到2022年为-5335.8亿元。

而从当期收支来看,三分之二的省份养老金不够发,需要财政补贴。

但是,养老金还是会按时足额发放(划重点)。

社保养老金账户,有多个部分组成:有企业职工养老基金结余,有投资收益,有养老金的战略储备,还有从国企划拨的资产。

如果养老金缺口持续扩大,个别省份实在难以为继,怎么办?中央财政兜底,全国统筹,富省补贴穷省,大家扯平。

如果全国压力都大怎么办?增加政府负债。日本就是这么干的。日本2017年度预算显示,老龄化支出达32.5万亿日元,占预算总额的三分之一。有信用,继续借款,保持高福利。

那政府负债太多怎么办?抱歉我也不知道该怎么回答,这也是川普和安倍正在发愁的事。

总而言之,社保(不管是养老保险还是医疗保险),是政府给我们兜底的福利,是一个国家和政党信用的基础,只要党在,就不要担心社保问题。

那么问题来了,社保养老能帮我们兜底到什么程度?

关注养老话题的朋友一定会经常见到一个名词:养老金替代率。

什么是养老金替代率呢?公式很简单:

养老金替代率=退休后领取的养老金/退休前的收入。

它有什么意义呢?其实是用来衡量购买力的一个指标,进一步可以反映一个地区或国家的养老水平。

- 世界银行组织:要想保证退休后生活水平不下降,建议养老金替代率不低于70%;

- 国际劳工组织:养老金替代率不应低于55%(国际警戒线),这也是社会保障最低标准。

注意,这个指标就是单纯钱和钱的对比,已经不用考虑通胀因素了。

我们国家目前的养老金替代率是多少呢?有说60%的,也有说40%多的,甚至有说不到20%的,其实找不到确定的答案。

不过可以肯定的是:社保养老能保证我们基本的生活水平,却不足以让我们过上体面而有品质的晚年生活。

第二个部分是企业年金,惠及人群太少,我们不作讨论。

第三个部分就是我们重点要聊的:个人养老金储备。

个人养老金储备直接关系到我们的养老品质,那么这部分应该占到多大比例呢?

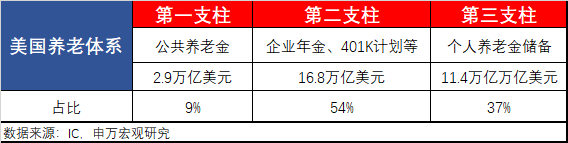

我们先简要分析一下看起来活色生香的美国人,看下他们的养老储备是如何构成的。

如图所示,在美国的养老体系中,个人养老储备占比高达37%。

注意:养老金储备不是有多少固定资产,而是每年/每月都有的稳定的现金流收入。

社保养老金我们只能每月按时缴纳,企业年金没有的话我们也不能强求,那么聊到养老我们唯一能做的,就是想方设法地增加我们的个人养老金储备,以此来补充我们退休后的现金流。

- 多养两个娃,退休后每月拿孩子的“孝顺金”——养儿防老;

- 多买几套房,退休后收租子,或者干脆每隔几年卖套房套现——买房养老;

- 定投几支养老基金,遨游股市当股神,投个项目创收等——投资养老;

- 银行短期理财、存单和结构性存款、国债、商业养老年金保险等——理财养老。

我们大部分人能想到的,无外乎以上几种方式。

靠谱不?当然靠谱。

- 有个出息且孝顺的子女,哪个老人不跟着享福?

- 中心城区有几套房,一辈子也能活色生香;

- 有投资眼光的人,一生不会缺钱,到老都是。

但即使子女出息又孝顺,也没人愿意给子女添负担;

有投资眼光的“股神”们和有N套房的“房爷”们,每个月也需要有一笔现金流来保证生活开销,总不能实时出金或卖房吧。

最重要的是,不管是“养儿”,还是“买房”、“投资”,都有其局限性和不确定性。

但“人会变老”是一定的,“人要养老”也是确定的。

岁月不会因为“我们子女尚未成器”就停下脚步,更不会因为“我们投资失利”就让我们永葆青春。

上面说过:养老筹备一定是个长期且稳定的过程!(再次划重点)

要满足“长期且稳定”这个必要条件,我们可选择的方式其实就不多了。

“理财养老”,毫无疑问是最接近这一必要条件的养老金储备方式。

可能有人会觉得奇怪,为什么把“理财养老”和“投资养老”分开来讲了。

理财和投资不是一回事么?还真不是。

理财和投资,本质上都是一种财务规划方式,如果从金融学定义上区别难免枯燥,那我们就讲通俗一点。

你有一笔钱,希望好好管理起来,那么你先问自己两个问题:

- 你的目标是什么?

- 第二,你的风险承受能力是多少,能接受多少亏损?

如果你的目标是跑赢CPI,那你就要做好“可能会亏损”的心理准备,哪怕可能性不大。

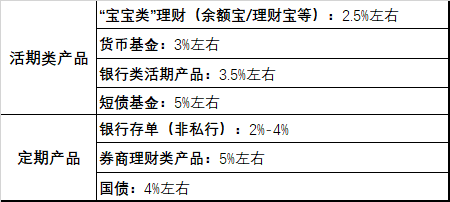

具体哪些方式呢?

用好上面两种方式,跑赢CPI绰绰有余,而且风险极低。

如果你看重回报(投入产出比),目的是攫取更多收益,那你可以考虑P2P、P2B,股市汇市期货市,甚至虚拟货币,收益可能会很高风险大家也都知道。

现任银保监会主席、党委书记郭树清在2018年陆家嘴论坛上的讲话总结得很好。

投资和理财的最大区别就在这里:投资是用钱去赚更多的钱,理财是把钱合理安排以保证有更多的钱。

好了扯远了,收回来。

现在讨论的话题是“养老“,那么”养老“就是我们的目的。

你有一笔钱,希望好好管理起来,那你现在的目的,不仅仅是为了稳定地跑赢CPI,更不是为了短期攫取更多收益。

你的目的是要把这笔钱放在一个合理的地方,既要让他尽量跑赢CPI抗通胀,又要长期稳定不能出任何闪失。

不管是主观原因自己挪用,还是客观现实原因(被借被消费甚至被骗被坑),都绝对不允许发生。

你要确定在你年老退休以后,这笔钱能够稳稳当当按期足额地发放到自己手上。

论“长期且稳定“,唯一能做到这一点,可以跟社保养老金及企业年金媲美的,只有商业养老保险,不接受反驳。

可是为什么商业养老金在大陆市场的普及程度并不高呢?

因为人们对它的认识存在一定误区,主要有下面几点。

1、理财类保险都是骗人的,大陆保险的分红就是个笑话。

我赞成后半句,大陆分红型保险较于香港,因缺少“过往实现率“等参考数据,从某种程度上说,保司对实际分红金额有一定调节性,加之某些从业人员销售误导(参考各种”银行把银保产品当定期理财卖“的丑闻),大陆分红型保险确实难以让人放心和满意。

但前半句就是对产品和政策法规的理解不透彻了,不放心分红型险种,完全可以考虑固定收益类险种啊。

2、养老金保险收益太低了。

这个是“硬伤”,长期稳定性和收益率,顾此就会失彼。

但是养老金保险收益真的低到不值得考虑吗?

当然不是,抛开分红型险种不谈,大陆固定收益型险种,“年化复利”(非严谨表达)可以做到3.5%-4%。万能险保底利率可以做到3%,不少公司产品的万能账户现行结算利率甚至在5%以上。

注意:这里说的都是复利,而且保单一旦生效,固收类险种收益和万能险保底利率,在整个保险期间都是确定的,哪怕多年后央行利率银行理财收益降到0,这张保单的收益率依然不会受影响。(感兴趣的朋友可以搜索一下:潇洒明天)

这个收益率低吗?肯定不低。

但为什么好多人看不上依然觉得太低了呢?因为给不了人刺激感。

细水长流、水滴石穿的道理大家都懂,但能付诸实践的人实在是太少了。

3、养老金保险太死板了,前面几年都拿不出钱来

确实,2017年保监会134号文以后,最早也只能第6年起开始派发年金,前面几年如果动用账户里面的钱,是要承受巨大损失的。

但这真的就是坏事吗?(再次划重点:长期且稳定)

4、太贵了,买不起。

这应该算是大家对养老金保险最大的一个误区了。

养老金保险是储蓄性质的险种,每年支出的保费并没有被消费掉。

多存少存都在个人,难道我们去银行存款就一定要办大额存单么?很显然不是。

养老金保险账户只是我们众多资金盘中的一个而已,跟股票账户、银行活期、定存、基金账户甚至高风险的杠杆交易账户,没有本质区别。

你可以把相当比例的资金放在别的盘中,但你要清楚地知道那是不够长期不够稳定的。

养老金保险账户,就是在众多不稳定因素中,给我们补充一点确定性。

拿出大部分资金买养老金保险肯定是不现实的,我们不能为了养老而忽略了现在的生活,但完全没有一点“建立个人养老金账户”的观念,也不能说是明智的。

好了,说了这么多,道理其实也简单。

养老储备就像建造一座大楼,我们需要借助各种工具来慢慢垒,到底哪种工具更好,没有定论。

用起来顺手,最后能把大楼建成就行。

商业养老金保险这个工具,我觉得就很不错。

各位看官如果有什么想法,可私信本人探讨。

撒花或是拍砖,我都欢迎。

最后端上一碗鸡汤:年老时唯一可以依靠的人,就是年轻时的你自己。

加油诸君!

更多保险相关问题,欢迎详聊,作者手机号/微信号:15071465710(长按复制) !

无忧保险咨询网

无忧保险咨询网