今天聊聊香港重疾险。

香港保险近年来热度很高,但想找到一个靠谱的渠道了解,却不见得容易。既得利益者所处位置不同,对港险的看法往往不一样,甚至截然相反。

香港保险的代理人往往强调“港险费率低、分红可抵御通胀、大陆保险都是le se ”;

大陆保险从业者则会抨击港险“不受大陆法律保护、香港保司可倒闭保单权益得不到保证、投保不便捷、理赔有隐患”等等。

当然这些话都有一定道理,但大多断章取义,不能作为可参考的依据。

在笔者的众多委托人中,对港险感兴趣的也不在少数,今天就专开一帖来聊聊内地保险和香港保险的优劣势和异同点(重疾险)。

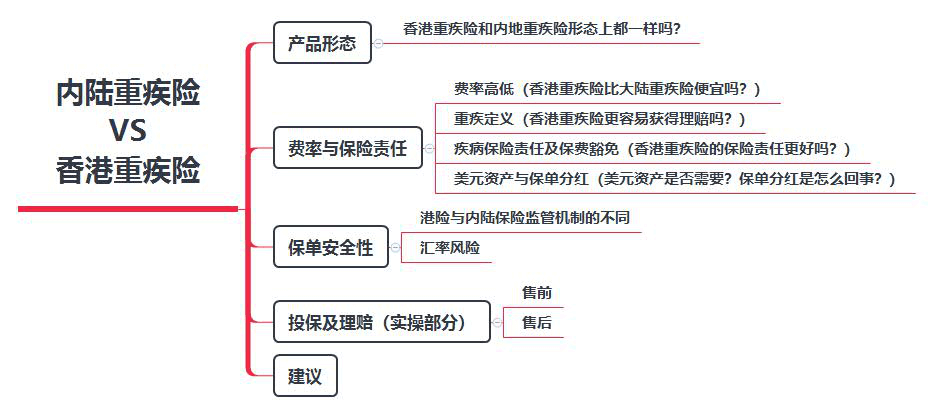

本文从以下 5个方面来说明:

一、产品形态

香港重疾险和内地重疾险一样吗?

答案:并非完全相同。

请看下图

得益于各保险公司代理人的不懈宣传,提到“重疾险”,绝大部分人脑海里首先想到的,应该是“平安福”和“国寿福”。

寿险和重疾险捆绑销售,保障期限为终身,在没有理赔重疾的情况下,身故或全残依然可以赔付保额。

人固有一死,所以这类产品属于必赔险种,如果被保人一生都没有罹患重疾,身故后也可留下一笔保险金作为遗产传承给受益人。

这个形态的产品,我们称之为“储蓄型重疾险”。

好不好?当然好,完美契合国人“有病治病无病返钱”的消费观。

但有一点:太贵了。

30岁男性,50万保额,20年缴费,年缴保费1万上下。

我们通常所说的香港重疾险,都是这个类型的产品。

那么如果我囊中羞涩,每年重疾险保费预算只有5K,也想做到50万重疾保额保终身,怎么办呢?或者我不想拿出很多钱来交保费,不想因为保费支出影响到我现在的生活品质,但我依然需要50万保额,哪怕保到70/80岁都行,香港保险是否能做到?

很可惜,港险暂时还没法做到,香港重疾险中也有“消费型”“保定期”险种,但较于大陆保费高昂且选择极少。

而大陆保险经过几十年的发展,尤其在近年来互联网产品突飞猛进的情况下,给了我们更多自由选择的空间。

结论:内地人士可投保的香港重疾险,只有含身故责任的“储蓄型终身重疾险”,形态比较单一。追求高性价比、看中商业险杠杆率,或有其他个性化保险需求的朋友,在大陆的重疾险产品中,就可以挑选出符合心意的产品,不必远赴香港了。

所以,本文主要对比的也是带寿险责任的终身“储蓄型”重疾险。

二、保险责任和费率

大陆人士为什么对港险热度那么高,无非基于几点考虑:费率更低,保险责任更优,美元计价,分红可抵抗通胀。

事实是否如此,下面分别来看一下。

1、香港重疾险比大陆重疾险便宜吗?

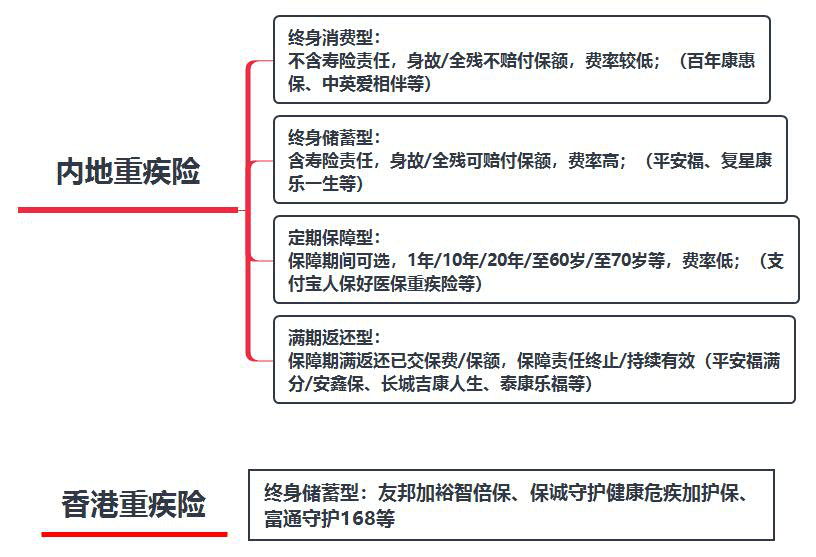

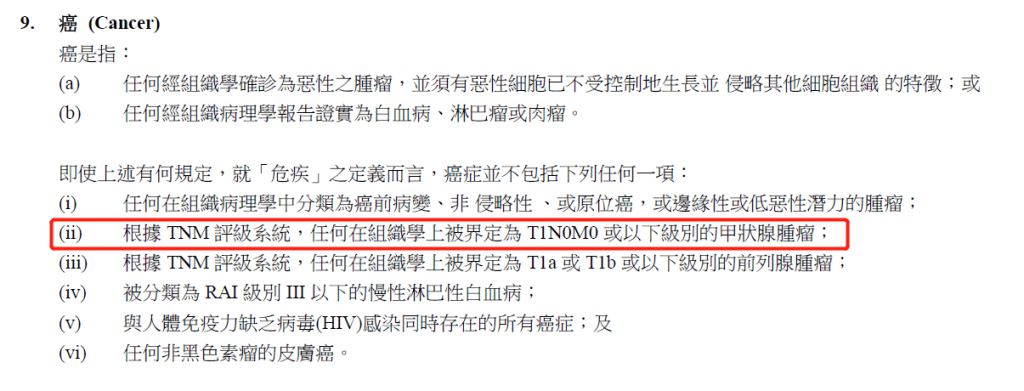

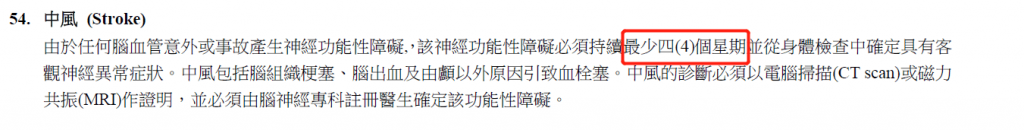

本文列举了4款重疾险产品,分别是平安人寿“平安福2019”、泰康人寿“健康有约智选版”、复星联合“康乐一生2019”和香港友邦“加裕智倍保2”(香港热销重疾险之一)。

以30岁男性50万基本保额30年缴费为例,“加裕智倍保2”选择美元以今日汇率6.88同等换算来计价。

香港重疾险对被保人会有所区分,香港人均寿命比大陆长、香港险企投资环境及投资能力也要优于大陆险企,这几个影响费率的客观因素,港险确实占优,但从上表中可以看出,在不考虑分红的情况下,即使是“非吸烟体”,其费率相比于大陆,也并无优势可言。(当然,分红在下文中会详细说到)

事实上,费率比港险高的大陆重疾险,也就少数几款而已。

结论: “港险比大陆保险便宜”,这种说法并不严谨。

2、香港重疾险的保险责任要比大陆重疾险好吗?

这部分从“重大疾病定义”、“疾病保险责任及豁免”“美元资产和保单分红”3个方面来对比看一下。

(1)重大疾病定义

2007年,中国保险行业协会与中国医师协会共同制定了《重大疾病保险的疾病定义使用规范》,对常见的25种重大疾病进行了统一规范。所以,大陆重疾险前25种最高发重大疾病的条款,每家公司的定义都是一样的。

而香港保险不受大陆银保监会监管,其疾病定义跟大陆略有差别。

笔者对比两地重疾险条款,发现前25种高发重疾中,有15种疾病,在香港和大陆的重疾险条款中并无任何差别。

另外10种重大疾病定义,大陆保险跟香港保险则各有优劣。

举两个例子

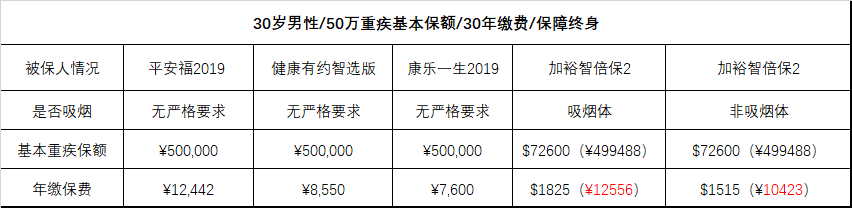

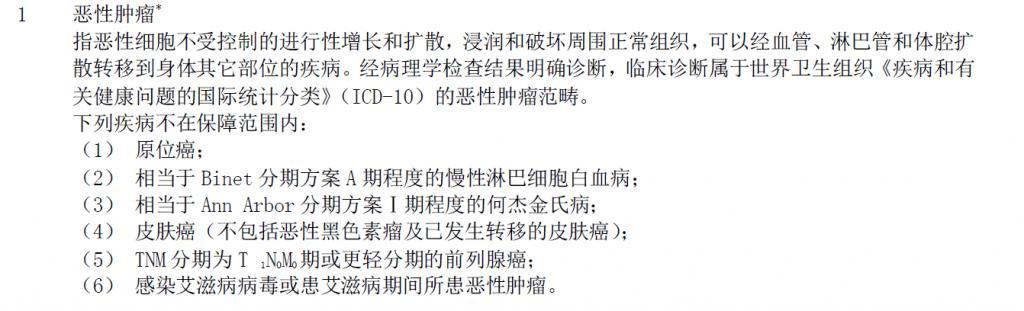

- 恶性肿瘤(癌症)

上面两个图中,一个是香港关于癌症的定义,另一个是内地关于恶性肿瘤定义的统一标准,最大的差异点在T1N0M0级别的甲状腺肿瘤。

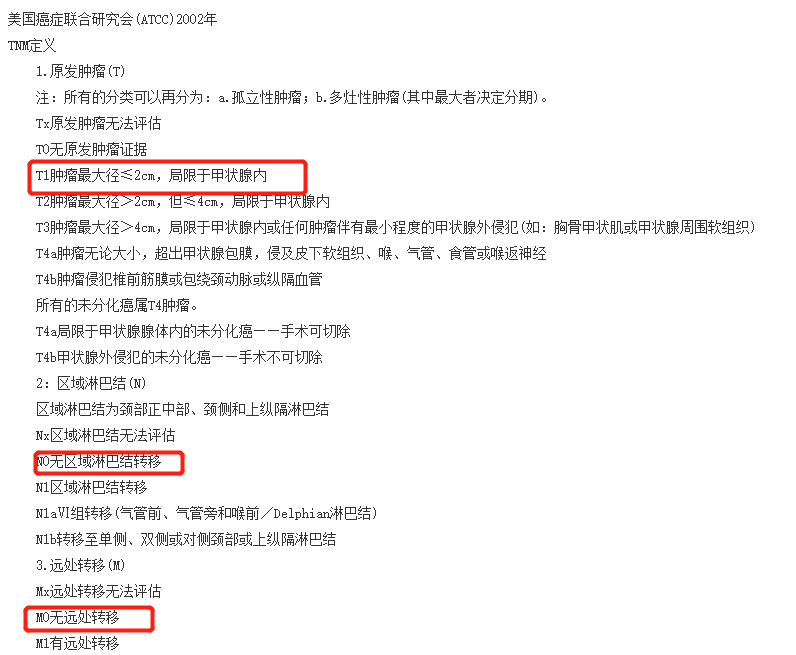

咱们来看看美国癌症联合研究会于2002年对甲状腺癌的TNM定义:

从这张表上来看,T1N0M0级的甲状腺癌的全称应该是:最大直径≤2cm,局限于甲状腺内,无区域淋巴结转移,无远处转移的甲状腺癌!

说人话就是:这个阶段的甲状腺癌已经是属于恶性肿瘤了,内地重疾险会按照重疾赔付,而香港的重疾险把这一级别的甲状腺癌给归到轻症的范围了。

而甲状腺癌是大陆最高发的癌症(没有之一),自然也是最高发的重疾,所以重大疾病包含“甲状腺癌”意味着什么,也就一目了然了。

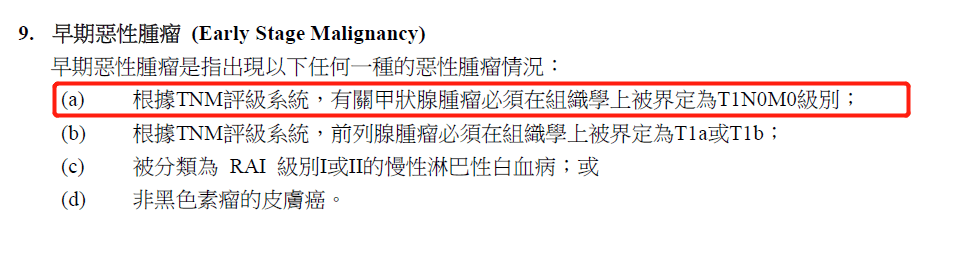

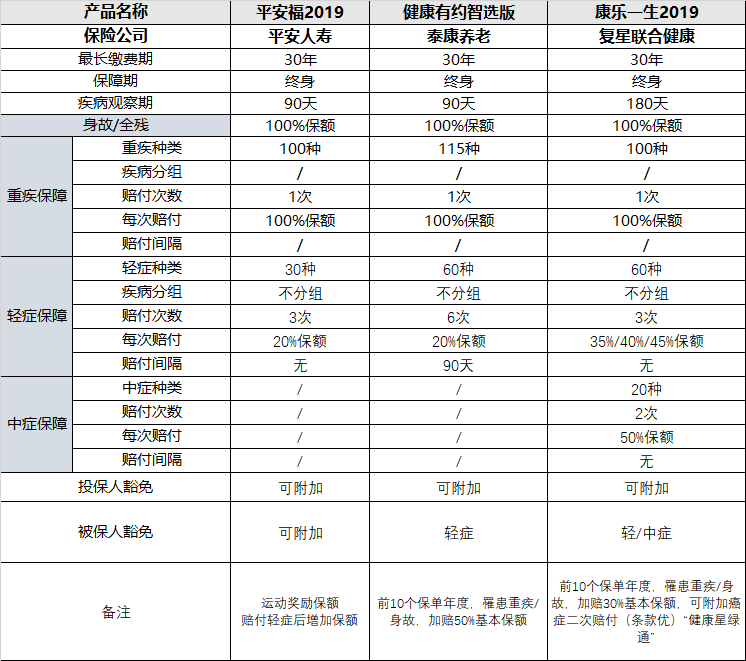

- 脑中风后遗症

脑中风后遗症,香港重疾险只要求持续四个星期,而内地要求180天,且要留下一定的后遗症。

条款如下图所示:

具有类似差别的还有“终末期肾病”和“重型再生障碍性贫血”等,港险的定义要更加宽松。

定义越宽松,理赔的门槛就相对越低,在这点上,港险则比大陆保险更有优势。

笔者整理了一张表格供大家参考。

总体来看,港险在某些重大疾病的定义上,确实是优于大陆的,但并没有我们想象中的 “更容易获得理赔” 那么夸张。

保险公司不是慈善机构,符合条款的大几十万的保额赔付,不会出现谁家门槛比谁家低太多的情况。

可能有的人会问,可是港险重疾数量多呀。

其实上文提到的25种高发重疾,已经占到重疾发病概率的95%以上了,重疾种类再多也不过是防范“小概率中的小概率”,而且在对小概率的防范上,大陆重疾险也并没有落后,重疾种类超过100种的大陆重疾险,也已经不是少数了。

(2)疾病保险责任及保费豁免

这应该是大家最关注的部分了。

呈上保险责任对比表。

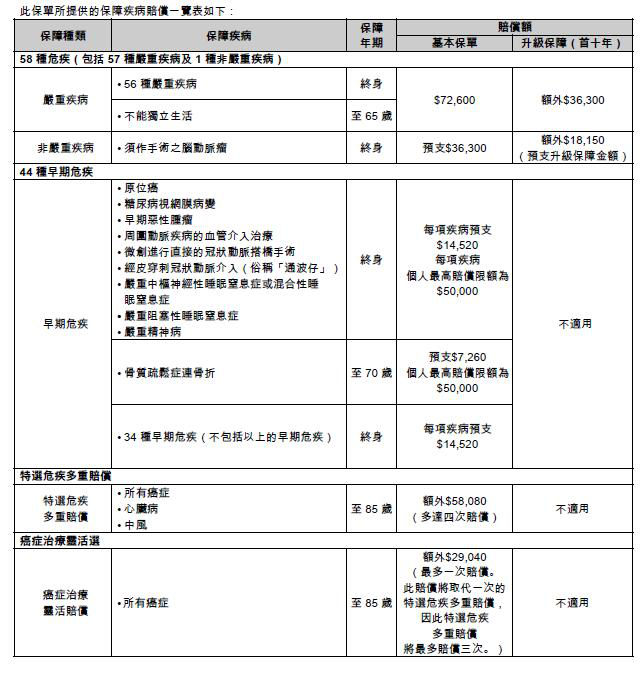

大陆重疾险形态上比较类似,下图则是“加裕智倍保2”的条款图,以文字的形式分别对比着看一下。

- 重疾/身故/全残保险金

在没有罹患重疾出险的情况下,被保人身故/全残,依然可以赔付相应保额,港险则是赔付“保额+终期分红”,但会有一些限制,下面会说到。

而相应保额分为两部分,一部分是基本保额,另一部分是赠送或奖励保额。

“平安福2019”24个月“run计划达标”赠送10%保额,赔付一次轻症增加20%保额;

“健康有约智选版”前10个保单年度赠送50%基本保额,不受年龄限制;

“康乐一生2019” 前10个保单年度赠送30%基本保额,不受年龄限制;

“加裕智倍保2” 前10个保单年度赠送50%基本保额(投保年龄0-30岁)或35%基本保额(31岁以上)。

所以,抛开分红部分不说,在重疾/身故/全残保险方面,几款产品差别不是很大。

- 轻/中症保险金

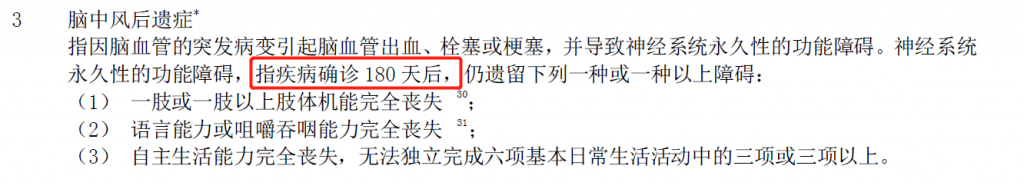

除了约定的若干种重大疾病外,重疾险条款对疾病的状态或定义降低赔付门槛和赔付比例,便有了轻症的概念(港险称之为“早期危疾”)。

大陆重疾险对轻症的赔付大多设置在20%-45%基本保额,赔付次数会有限制,比如“康乐一生2019”,轻症最多可赔付3次,赔付比例35%-40%-45%逐次递增;值得称赞的是,轻症是额外赔付,不会占用到重疾保额。

港险对“早期危疾”的赔付,则以20%比例居多,对赔付总额度会有限制,且轻症是提前给付型,赔付后重疾保额等额降低(当然,潜在的终期分红也会降低)。

而“中症”概念则是近年来才引入的,部分内地保险公司,对尚未到达重疾理赔标准但花费较大或发病率较高的一些“轻症”,加大赔付比例至50%-60%,以示产品诚意,争夺市场份额(如上表中的康乐一生)。同样的,中症也是额外给付,不会占用重疾保额,所以,包含“中症”责任是一个不小的优势。

目前香港重疾险还尚未有“中症”概念。

所以综合来看,在轻/中症赔付方面,大陆重疾险还是占了很明显优势的。

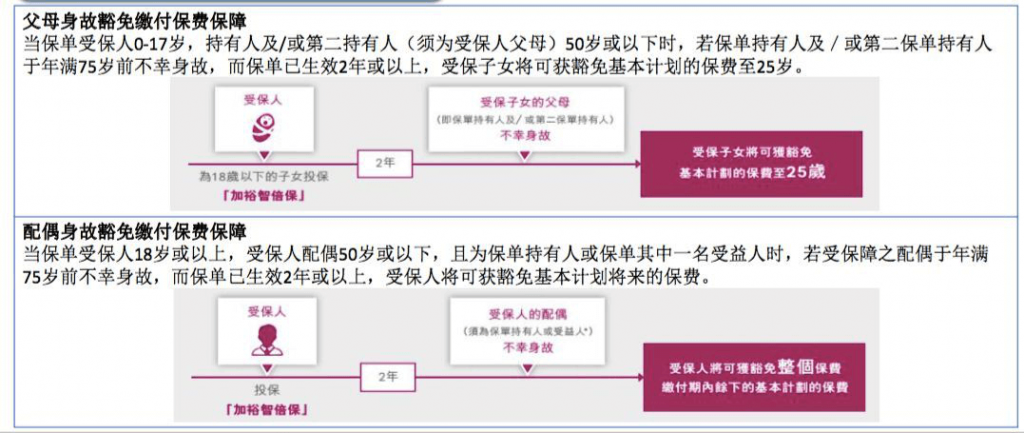

- 保费豁免

先说一下“被保人豁免”,是指投保长期险种时,被保人首次出险后,可以免除剩余的全部或部分保费,视同已缴,原保险责任依然有效。

大陆重疾险,绝大多数产品都是自带被保人轻/中症豁免的,重疾多次赔付的产品,首次罹患重疾亦享有豁免权。

举个例子:

30岁男性投保康乐一生2019,50万保额30年缴费年缴保费7600元,投保第二个保单年度罹患轻症出险,那么保司须赔付首次轻症保险金500000*35%=175000元,剩余28年保费一共212800元可享受豁免视同已缴,剩余2次轻症、2次中症及重疾身故全残责任依然终身有效。

香港重疾险则有所不同,大多数产品都是规定理赔金额达到100%基本保额时,才有豁免剩余保费(或12个月保费)的权利。

这样的豁免条件就很难达到了。

另一个就是投保人豁免,大陆重疾险中的“投保人豁免”通常以附加险形式存在,须另外支付少量保费且符合“健康告知”,是可选项。港险投保人(或配偶受益人)豁免,一般不需要额外支付费用,但条款却比较鸡肋,如下图:

所以,在保费豁免条款上,大陆重疾险也要远远优于港险。

- 重疾多次赔付/癌症多次赔付

“重疾多次给付“产品也是近两年才被推进市场,保险公司传统重疾险产品,大多对重疾的理赔次数限制在“一次”,罹患一次重疾出险,获得保司保额赔付后,重疾险合同终止。

但近年来,越来越多的保险公司开始开发出“重疾多次赔”的产品出来。比如:人保无忧人生至尊版,华夏福多倍版,同方全球新多倍保,长城吉康人生等。

这类产品最大的亮点的是:赔付一次重大疾病后,合同不终止,间隔一段时间后(一般半年或1年),第二次罹患重大疾病(跟首次罹患的重大疾病非同一种)再次赔付重疾保额。

重疾多次赔的保险责任是否必要,这见仁见智,毕竟人这一辈子罹患两次重大疾病的概率也确实不高,但如果对费率影响不大的话,有比没有好。

本部分要说的重点不在“重疾多次赔付”,而在“癌症多次赔付”。

所有癌症在重疾险的条款里都只有一个统称“恶性肿瘤”或“癌”,如果没有癌症多次赔的条款,患癌赔付1次保额后,合同终止。而就目前医疗条件来看,癌症的存活率还是比较高的,一个患癌治愈后的人,会比任何人都渴望得到重疾险保障,但却很难再投保上重疾险了。而有过癌症病史的人,其二次患癌或癌症复发的概率也要远远超乎平常人,所以,癌症多次赔还是有一定作用的。

那我们来对比一下大陆重疾险和港险对于“癌症多次赔”方面的条款规定。

以“康乐一生2019”(附加癌症二次给付)和“加裕智倍保2”为例。

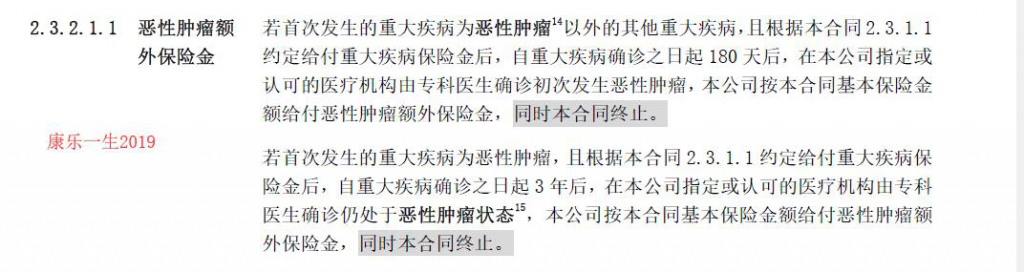

康乐一生2019, 30岁男50万保额保终身30年缴费,附加癌症二次给付,每年须额外支付保费1175元,不算便宜,其“癌症二次给付”条款如下图:

首次罹患非癌重疾赔付后180日,或首次罹患癌症赔付3年后仍处于癌症状态,均可获得100%保额二次给付。

这个条款是非常有诚意的。

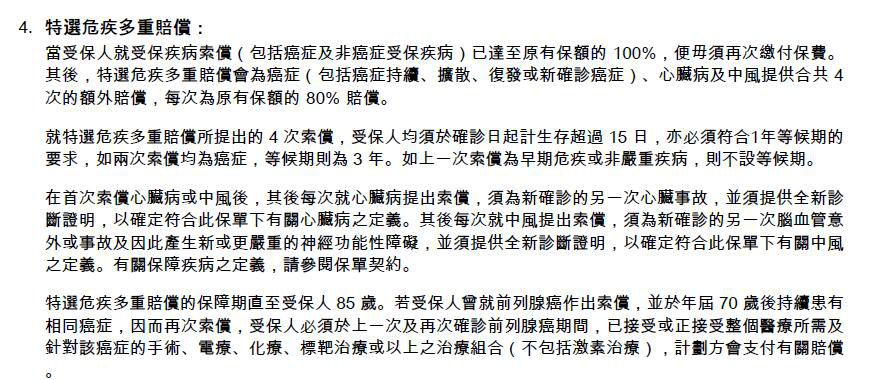

“加裕智倍保2”则是对“特选危疾”额外赔付,如下图:

“加裕智倍保2”一共可以对癌症、中风、心脏病额外增加4次赔付,每次赔付80%保额。跟“康乐一生2019”一样,首次罹患癌症,二次给付癌症保险金间隔也需要3年。而“心脏病”和“中风”二次给付,则需要是第二次重新罹患且须提供“全新的诊断证明”,所以这两种疾病二次赔付用到的概率可能就没有那么大了。

不过值得肯定的是,“加裕智倍保2”对癌症额外赔付增加了一个“癌症治疗灵活选服务”,可以选择首次患癌一年后二次罹患癌症,可以拿到40%保额。

这个设计是可选的,可以把癌症二次赔付间隔缩短到1年,虽然拿到的保额少一点,但也算是一个很贴心的服务了。

再有一个不同点,“康乐一生2019”,或其他附有癌症二次赔付条款的大陆重疾险,癌症达到赔付条件后,确诊即赔,对被保人没有生存期要求;

而“加裕智倍保2”则要求被保人从确诊之日起,起码要活过15天才行,这点大陆重疾险则更加人性化了。

所以,在重疾(癌症)多次赔付上面,港险和大陆保险很难分出优劣,各有所长吧。

(3)美元资产及保单分红

通过上面几点对比,其实不难发现,香港重疾险从保险责任看,确实是远不如大陆重疾险的。

但为什么还是有那么多人不远千里赴港投保呢?除了受到市场“似是而非”的宣传影响和投保人小小的虚荣心认为“外国”的月亮会比较圆以外,其实港险还是有一些独特优势的。

- 美元资产

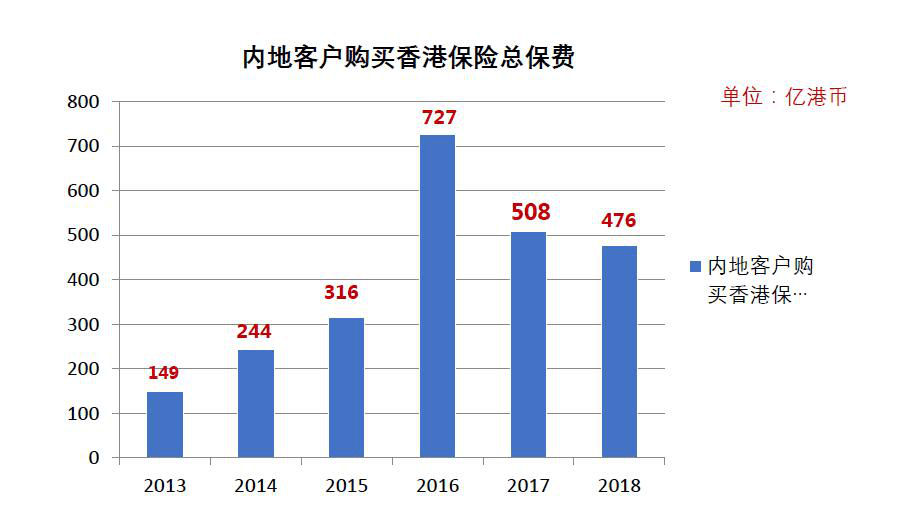

先给大家看一张近年来内地客户赴港投保数据图。

从图表中可以看出,2016-2018年,赴港投保总保费连年下降,是大家都没钱了吗?不,是因为外汇管制越来越严格了。

那么外汇管制前的大额保单都是哪些人投保的呢?

笔者间接接触过的,投保大额港险保单无外乎三个目的:隔离资产转移法律风险、换汇转移资产出境、大额保单做抵押贷款。

没有人是出于“美元资产更保值”考虑的。

但我们绝大部分普通人,投保港险保单大多只是出于“风险保障”的角度考虑,如果选择性忽略掉汇率风险,大谈特谈“美元资产更保值”,可能并没有那么切合实际。

美元资产是否更保值?这个见仁见智。如果你财力雄厚,为对冲风险,鸡蛋不放在一个篮子里,配置海外资产投保港险美险保单,多资产多币种配置,确实是一个明智的选择。

- 保单分红

“唯有分红可以抵抗通胀!”这是很多人选择香港重疾险的一个很重要的理由。

分红的概念我不多讲了,字面理解就行。

大陆市场目前确实鲜有带分红的重疾险产品,太平洋保险曾经推出过一款“金佑人生”,如果拿这款产品跟“加裕智倍保2”对比,完败!

所以本文就不拿大陆的分红型重疾险说事了。

而大陆其他分红型保险相信也有不少人买过,投保时满腔热血,以为从此就成保险公司小股东了,保司吃肉我喝汤,保司就是你的提款机,但几年后发现并不是那回事。

于是大家都说:“大陆保险分红就是个笑话”。

我其实是认可这句话的,影响分红最大的因素,当然是保险公司的投资盈利能力。香港作为金融自由港,投资项目遍布全球,无论是外部投资环境,还是内部投资能力,大陆险企起码现阶段是难以望其项背的,加之大陆险企都很年轻,比起香港老牌险企,还是有相当的差距的。

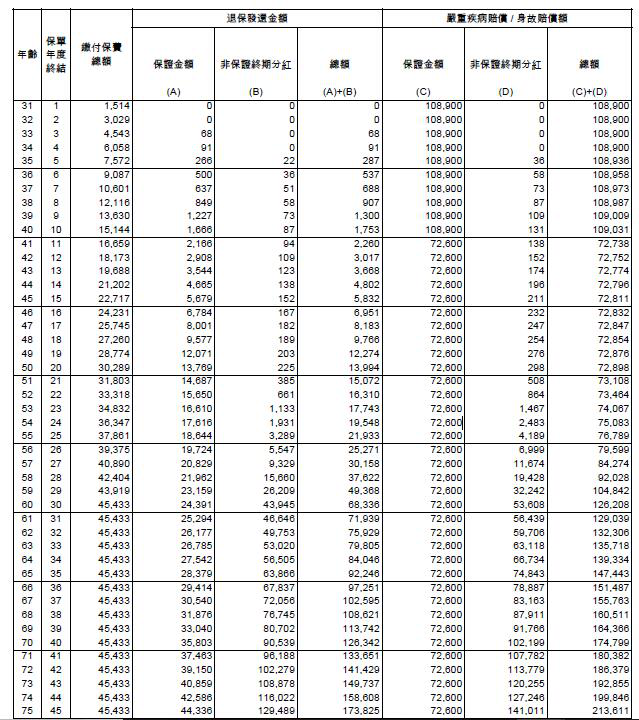

那么香港重疾险的分红到底是怎么回事呢?我们来看下“加裕智倍保2”的计划书。

“退保发还金额”相当于大陆保险的“现金价值”,是投保人退保的时候可以拿回来的钱;“严重疾病赔偿/身故赔偿”则是被保人罹患重大疾病或身故出险以后,保险公司赔付的钱。

我们不讨论投保人主观退保时候的”退保发还金额“,把重点放在“严重疾病赔偿/身故赔偿”上来。

我们可以看到,“严重疾病赔偿/身故赔偿”是由“保证金额”和“非保证终期分红“两部分组成,”保证金额“是出险后我们一定可以拿到手的钱,即合同约定的“基本保额”,“非保证终期分红“则是我们要讨论的部分:保单分红。

可能有人要问到“保单分红是非保证的吗?”对,分红不确定,甚至可能为0,这点全球都一样。

那又有人会说了:“扯淡,那不就是“画饼”吗”。可以这样理解,但这个饼却不是随便画的,且听我讲。

港险分红相较于大陆保险分红最大区别是:港险分红是由“红利实现率“可参考的。

近年来香港保险监管当局不断向国际先进保险监管制度靠拢。为加强监管力度,培养“公平待客”的保险行业文化,香港保监于2015年出台了“GN16”(《承保长期保险业务(类别C业务除外)》,简称《指引十六》)。

GN16的核心条款之一是要求香港所有的保险公司必须在2017年1月1日之前公布其分红产品在过去5年内的“红利实现比率”(Fulfillment Ration)。

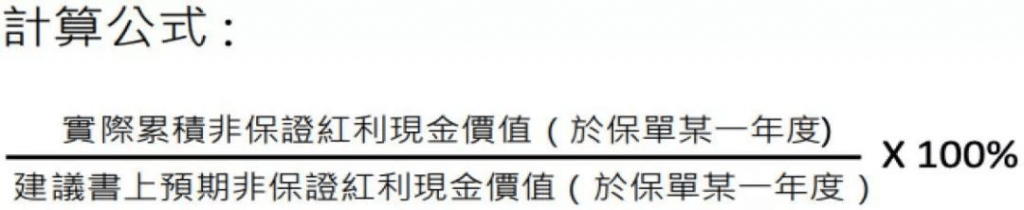

何谓“红利实现比率“?

简单讲保险产品实际分红与保单计划书上的预期分红的比率。

分红实现率所代表的,是公司实际派发红利与计划书上演示非保证红利的比值。例如某产品在计划书上所预计派发的非保证红利为100块,而到了实际派发时只派发了50块,则红利实现率为50%(= 50/ 100)。

GN16落地后,香港所有保险公司需在其官网公布旗下分红产品在过去5年内的红利实现比率,此举加大了行业透明度,也让那个夸大营销的时代一去不复返。

笔者查询“香港友邦”官网数据,各产品的过往实现率绝大多数都是90%以上,实现率最低的“易达终身保(终身寿险)”,在2010年、2011年的实现率分别是83%、84%。

所以,保单计划书上的分红演示,还是有较强参考价值的。

但还是要着重强调一点:过往分红实现率并不能代表以后,分红不保证!

那么我们再回到上面那张分红演示表上来。

可以看到,前20个保单年度,分红金聊胜于无。如果结合投保时的保费差额及其在相当时间内的衍生收益来看,起码要等到第二十八个保单周年日以后,被保人罹患重疾或身故出险,港险才能体现出其分红优势。

又鉴于港险和大陆重疾险的豁免差别,如果在此之前被保人罹患轻症享受豁免权,那么这个时间还要往后推好多年。

由于篇幅原因,本段不展开讲,赶兴趣的朋友可私下用内部收益率(IRR)公式计算一下或直接私信本人。

所以,香港重疾险分红的优势起码要经过至少25年以上的累积才会体现出来。

而什么时候会出险,我们没有办法预料。

可能有的朋友会说“我还年轻,觉得30年内出险的概率不大,但我又担心如果过几年就出险了,买港险不划算,我很纠结”。

那是否可以考虑“大陆定期消费型重疾险+香港年金险”组合?既可以防范短期罹患重疾的风险,又可以享受到“港险分红”的收益,何乐不为?

说了这么多,对港险的“分红”,笔者想表明的态度是:港险“分红”优势确非大陆保险可比,但万事还是要多想一步,分红虽好,但也并非适合所有人。

综上,结论是:香港重疾险vs大陆重疾险,保费责任和费率方面,港险的优势在“分红”,大陆保险的优势则在“费率、中轻症保险责任及保费豁免”。

三、保单安全性

“港险安全吗?会不会有风险?”

这部分本没必要拿出来讲。

银行、保险、证券作为现代金融业三大支柱,关系国计民生非同小可,我们相信政府的监管和掌控力就好。

但总会听到有人说“香港保险公司可以倒闭大陆不可以,所以港险单不安全”。

这句话只说对了1/3。

香港保险公司允许破产倒闭,大陆保险公司也允许,但不能因为“保司可以倒闭”就得出“保单不安全”的结论。

大陆保单安全性不必赘言了,说说港险。

跟大陆一样,香港每家保险公司背后都有再保险公司进行承保,经营不善的保险公司会有再保公司或者其他规模更大的保险公司收购继续经营。

那可能又有人会担心“香港是金融自由港,资产出入无限制,如果保险公司倒闭后,像P2P一样直接卷款跑到国外了怎么办?”

放心,我们能想到的监管层早就考虑到了,香港保监对所有在港经营的保险公司有严格规定,在港开展保险业务的硬性要求是:其在港固定资产要大于其负债,即使保司携款出境跑路了,拍卖其在港固定资产,也可保证投保人保单权益不受影响。

所以,如果保险公司经营不善,我们最多也只是损失红利收益而已。

那么,咱们买港险就完全没有风险吗?当然也不是。

港险以港币或美金计算保额和保费,汇率风险起码是有的。

还有一点:香港保单受香港保监处监管,而非大陆银保监会,这点在下面会提到。

四、投保及理赔(实操部分)

刚刚说到了,香港保单不受大陆银保监会监管。所以其投保及理赔就不可能跟大陆一样。

我们分别说一下

1、投保

主要有二个方面:

购买麻烦:购买香港保险须投保人亲自赴港签单,开户、换汇跑银行,体检、复查跑医院,相比于在大陆承保,时间及经济成本都会高很多。当然,现在投保港险,一般都会有专人陪同服务,不会出现到了香港犯迷糊的情况。

核保严格:港险“健康告知”会比大陆保险严格细致得多,告知申明繁琐,重疾险基本上都会问到“5年内体检报告异常”,“无限告知”相比于大陆健康险“问什么答什么不问不答”要严格许多(比如“结节类”异常无论分级与否全部除外)。如果被保人被大陆保司拒保,基本上也不用再去香港试了。

而一旦遇到了保司下体检(复查)照会的情况,被保人则需要二次赴港,就更令人抓狂了。

所以,如果决定买港险,一定要在赴港前跟保险经纪人或代理人沟通好所有细节,起码要有一个事先预判,必要的时候赴港前就预约好体检,避免来回折腾得不偿失。

2、理赔

不管是大陆保险还是香港保险,理赔都是按照合同条款来,保险责任上文已详细说过,孰优孰劣相信各有各的看法。

这里要说的是理赔的实际操作流程。

大陆保险理赔比较简单,出险报案,按照保司要求提供理赔资料,保司核赔人员会尽快给出核赔结论,核赔通过后理赔款会顺利打到受益人银行账户。

如果保司拒赔或因其他原因导致理赔纠纷,投/被保人可依法维护自身权益,要求银保监会介入,或由第三方保险经纪公司代为索赔,找到有利于我方的证据向保险公司争取,起码可以跟保险公司有些商量的余地,国人讲究“中庸之道”,真正走到诉讼那一步还是不多见的。

而港险则可能会出现两个问题:

诉讼繁琐:香港保险不受大陆银保监会监管,当然也不受大陆法律保护。如果理赔过程中出险纠纷,必须依照香港法律,诉讼也须赴港。

外汇管制:上文提到过,资金进出镜都要受到政府管制,尤其是大额款项,理赔款入境没有大陆银行间转账方便快捷,当然解决此问题的方法也有很多。

所以,从投保理赔等实操方面,由于地理及政治原因,香港保险会比大陆保险更麻烦一些,但并非不能解决,投保人主观上能接受就行,实在不必因为这点过度“妖魔化”港险。

五、建议

综上,香港保险并不是像平常大家吹嘘的那样“碾压大陆保险”,其分红优势明显,但其短板也不必讳言。

那么,什么样的人适合买港险呢?

- 有系统的财务规划,或有移民、海外就医需求的人(钱多多一族);

- 愿意研究保险条款及政策,能接受其“劣势”的人(认真党)。

如果只是跟风,或者觉得买港险更“酷”格调更高,那只能祝你好运了。

花絮:

同事:你写一篇文章,这~么~长~,有人看得下去吗?

我:连一篇文章都没耐心看完的人,你觉得他还会有耐心研究港险吗?

更多保险相关问题,欢迎详聊,作者手机号/微信号:15071465710(长按复制) !

无忧保险咨询网

无忧保险咨询网