关注商业养老保险的朋友,内心应该是纠结的,原因无他,市面上产品太多了,但可供深入了解的渠道却太少。

销售人员往往更偏重“以产品为导向”,严重的信息不对称,便容易产生“销售误导”“虚假宣传”。

所以,在购买商业养老保险之前,先要搞清楚市面上有哪些产品能满足我们的“养老”需求,不同类型的产品之间又有何区别?

商业养老保险哪种好?本文跟大家简单分析一下。

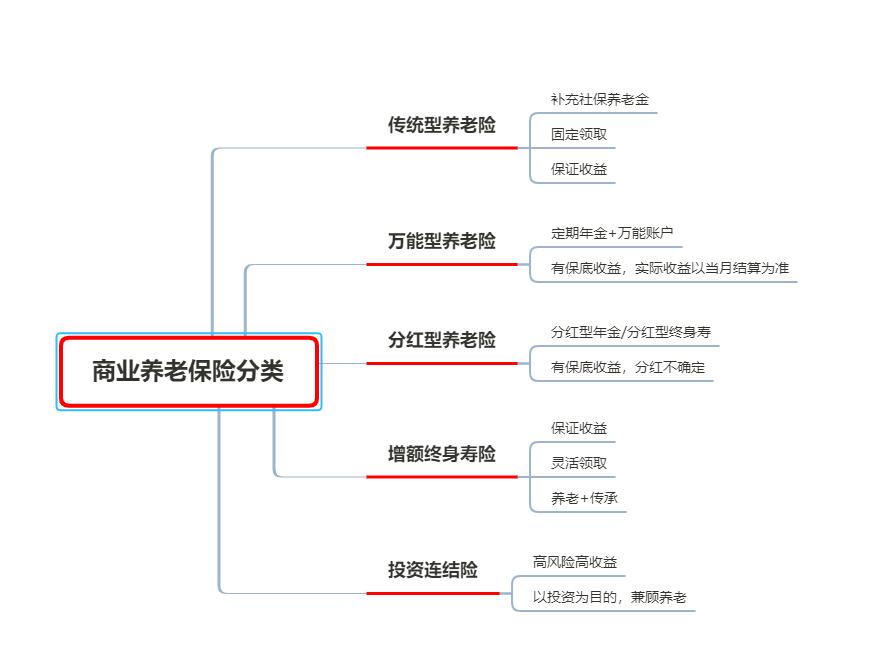

适合作“养老”用途的商业保险产品,大概可分为以下几类:

一、传统型养老险

传统型养老险大多是终身年金险,运作机制跟社保养老金类似。

养老金以“生存金”形式返还,被保人到约定年龄仍然生存,保险公司定期、定额发放年金给被保人。

所以这类产品又可称之为“固定收益类年金险”。

固定收益类年金险没有分红功能,不设万能账户,所以其最大的特点就是安全性和确定性。

每年或每月领取多少?

可连续领取多少年?

每年领取后账户里面还剩多少钱?

如果中途退保的话能拿到多少?

等我们死后又可以留下多少身故金给后人?

……

所有这一切,在我们投保前选定投保计划后,都可以知道得清清楚楚。

平平淡淡简单纯粹,不会给保险公司留一丁点“耍流氓”的空间。

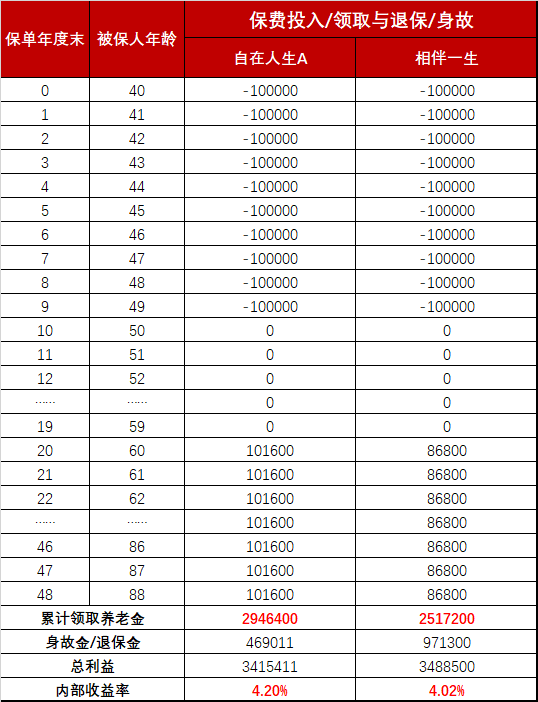

我们选两款产品看一下大致就能明白。

以40岁男性被保人、年缴10万10年缴,60岁开始领取养老金,88岁身故或退保为例。

可以看到,被保人从60年开始领取,假设88岁身故或主动退保,每年可领取的养老金、身故或退保金、这些年一共可以从保司拿回多少钱(总利益),以及由数据倒推出来的内部收益率是多少,都一目了然。

那我们选择产品就简单了许多,结合每年领取的养老金额度和留下来的退保或身故金额度高低,选择高额度领取还是高额度传承,在中间找平衡就好了。

这也是我最推荐的商业养老金产品之一,确定收益写进合同,意味着不会出幺蛾子,终身锁定“收益”亦可对抗“市场利率下行”的风险。

二、万能型养老险

通常以“定期年金+终身万能账户”组合模式存在,也是我们最常见的“理财险”之一,保险公司的开门红产品大多都属于此类。

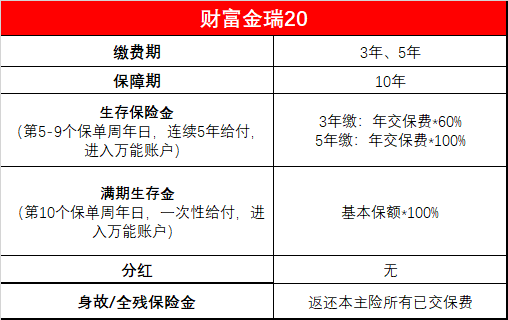

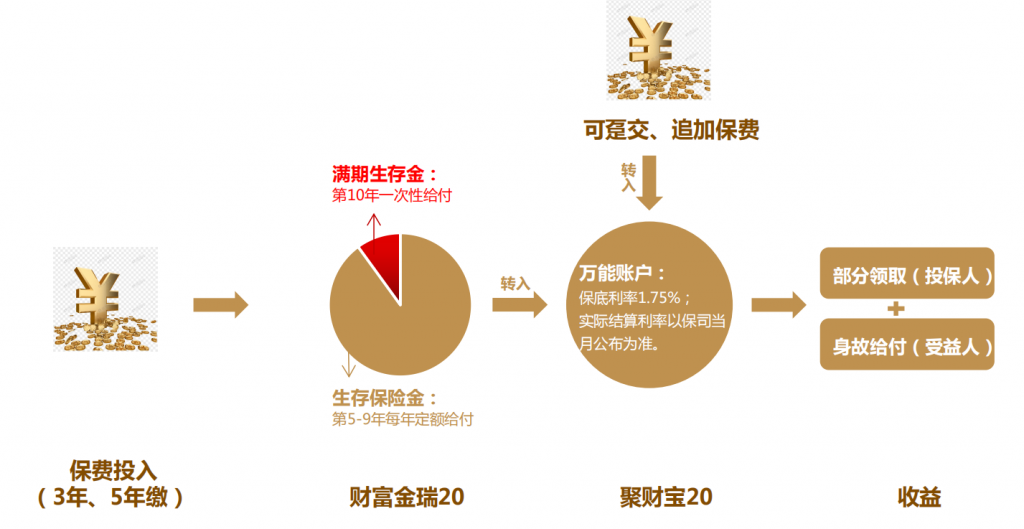

我们以平安人寿“财富金瑞20”产品组合为例来看一下:

定期年金:平安财富金瑞(20)年金保险。

投保人分3年/5年缴费,从第5个保单周年末开始,每年定期定额返还年金至万能账户,如下图:

万能账户:平安聚财宝(20)终身寿险(万能型)。

定期年金险每年返还的年金,进入这个万能账户中复利生息,万能账户有1.75%保底利率,实际结算利率以保险公司当月公布利率为准。

10年到期后,平安财富金瑞(20)年金保险合同终止,万能账户结算利率则是主要收益来源。

投保人对万能账户里面的钱作“部分领取”,也可以补充养老金。

运作模式如下图:

我们可以看到,真正可以确定的只有两部分:

- 定期年金险每年转入万能账户里面的钱;

- 万能账户保底利率。

而这两部分可以确定的“收益”,其内部收益率是非常低的,而主要“收益增长点”则是来源于不确定的“实际结算利率”。

综合万能账户其他限制,笔者建议:如果对这类型的产品感兴趣,一定要先弄清楚万能账户的运作模式才行,而从长远角度看,万能账户的保底利率尤为重要。

原因很简单:万能账户实际结算利率受市场利率影响,而市场利率下行是大概率,低保底利率的万能险并没有锁定利率的功能。

篇幅有限,进一步了解万能账户运作模式及详细规则,可直接私信本人。

三、分红型养老险&投资连结险

这两个类型的产品放在一起讲。

分红型养老险,我们用支付宝蚂蚁保险“全民保终身养老金”举例说明(条款名:人保寿险聚财保养老年金险(分红型))。

全民保终身养老金主要有两个账户,“养老金账户”相当于一款传统型养老险;“分红账户”则是保险公司每年派发的红利账户。

和万能账户一样,分红账户利益演示中也会分“低中高”三档,其低档为0,意思是分红不保证每年都有,中高档为万能账户中高档预定利率(4.5%/6%)与预定利率之间的差值。

由于平台限制,我们以30岁男性被保人,一次性缴费10万人民币, 60岁开始领取养老金,身故后提取全部红利。

分别来看一下总领取及对应的内部收益率是多少。

注:同一款产品针对不同年龄、不同缴费年限及缴费方式,内部收益率会有些许差别。

从上图中可看出,假定保险公司每年都按中档收益派发红利,且所有红利部分分文不取全部留存红利账户内,以现行3.5%的结算利率复利增息,身故后统一领取。

其对应的实际年化收益率分别为:3.21%、3.62%、3.32、3.33%、3.66%、3.81%(养老金领取时间越长内部收益率越高越划算)。

这算是非常理想化的情况,按目前的经济形势及监管政策来看,笔者并不认为保险公司每年都会按中档收益给付红利。

也就是说,全民保终身养老金保底收益最高才3%(100周岁身故),80岁及以下身故2%都不到,加上非保证的红利,其内部收益率完全不高。

那么是不是保险公司盈利能力越强,分红会给的越多呢?

并不完全是这样。

根据2015年9月25日银保监印发的《分红保险精算规定》第十六条:

十六、保险公司为各分红保险账户确定每一年度的可分配盈余时应当遵循普遍接受的精算原理,并符合可支撑性、可持续性原则,其中分配给保单持有人的比例不低于可分配盈余的70%。

什么是“可分配盈余”?

简单说就是保险公司的收益部分扣除营运成本、税务、业务员佣金等等,给到股东足够回报以后的剩余部分。

所以可分配盈余到底有多少,从某种程度上来说,是由保险公司董事会说了算。

那么如果某一年保险公司投资回报率超高,我们投保的保单红利是不是就一定很高呢?

也不尽然。

《分红保险精算规定》第十三条:

十三、保险公司应为分红保险业务设立一个或多个单独账户,单独账户应单独管理、独立核算。

账户单独管理、单独核算,所以分红型保险的分红和公司的经营好坏没有必然的联系,和保险公司的整体经营关联性并不大,只和这个分红型产品的经营有关联性。

所以,现阶段大陆市场所有类型的分红保险产品,保证收益部分都不高,分红不确定且不透明,缺乏有效的监管机制,个人不建议购买。

“投资连结险”上图中有简单描述:高风险高收益,适合以投资为目的、兼顾养老的投保人。

正文一笔带过,感兴趣的朋友可以百度“安盛4亿港币暴雷事件”。

四、增额终身寿险

终身寿险大家都了解,但增额终身寿险却很少为人所熟知。

上文中提到的“传统养老险”和“万能险”,在很大程度上都牺牲了资金流动性,一旦保费投入进去,会长时间占用现金流。

当然,养老金是刚性需求,强制储蓄专款专用并无不妥, 但如果想资金多一点流动性,或者以财富精准传承为主要目的,兼顾养老,那增额终身寿就很值得考虑。

我们还是以40岁男性被保人为例来看一下。

如上图所示:

增额终身寿较传统理财险最大的优势是:现价价值非常高、提取非常灵活、投保人对保单的掌控力更强。

以上图“中华尊”为例:

缴费第4年末其现金价值就已经超过已交保费,每年以3.44%-3.5%递增,增长后的现金价值写进合同不受市场利率影响,保证刚性兑付。这点跟传统养老年金保险类似,但与后者又有两点最大不同:

- 增额终身寿账户内现金价值可灵活处理,可随时提取,也可留存继续复利生息,没有强制要求;(灵活性更高)

- 受限于3.5%的预定利率,增额终身寿综合内部收益率不会超过3.5%。(收益稍逊色)

当然,“寿险”与“年金险”本质上就有很大不同,如果涉及到个人资产专属、精准传承等其他特定需求,增额终身寿有其不可替代的优势。

五、总结

以上所述产品类型,并无绝对好坏之分,但用来满足“养老”这一特定需求,综合各方面因素,还是有推荐先后顺序的:

如果你对以上类型产品仍有疑问,对“商业养老保险”有其他更高要求,欢迎私信本人,为你答疑解惑并量身挑选出最适合你的产品。

作者手机号/微信号:15071465710(长按复制)

无忧保险咨询网

无忧保险咨询网