“好医保·长期医疗” 2018年大卖,支付宝蚂蚁保险C位出道,接连推出好几款普适性很强的保险产品,除传统“健康险”外,新推出的两款年金险也引起不小的市场反应。

那就是“全民保教育金”(泰康人寿承保)和“全民保终身养老金”(中国人民人寿承保)。

两款姊妹产品,都以其超灵活的缴费方式和“朦胧美”的演示收益,让大家伙儿眼前一亮。

那么这两款产品到底怎么样?

关于“全民保教育金”,笔者曾专门撰文分析过,其本质就是一款固定收益型、到期固定领取的短期年金保险,感兴趣的朋友可移步翻阅。

而“全民保终身养老金”则有所不同,其本质则是一款分红型终身养老年金保险。

本文分三个部分展开说明:

- 一、支付宝全民保终身养老金保险是个什么东西?(产品介绍)

- 二、支付宝全民保终身养老金保险怎么样?(优劣势分析)

- 三、支付宝全民保终身养老金保险适合哪些人投保?

一、支付宝全民保终身养老金保险是什么?

1、产品介绍

支付宝全民保终身养老金,条款名:人保寿险聚财保养老年金险(分红型)。

承保公司是中国人保集团(PICC)旗下的“人民人寿保险公司”,由支付宝蚂蚁金服代销。

是一款分红型终身养老年金保险,属于“理财”类险种,相较于“健康险”保障功能弱。

在“支付宝——蚂蚁保险——养老”或在支付宝页面直接搜索“全民保·终身养老金”就可以找得到。

2、保险责任

年金险产品责任比较简单,无非就是交钱和领钱。

终身领取的产品我们还要重点关注一下身故和退保等方面。

(1)交钱:

传统年金险,缴费方式一般都限制为年缴,缴费期限为单次或N年,投保计划一旦制定则无法更改;

全民保养老金则有所不同,缴费方式设置为:每日/每周/每月/单次。

除单次缴费外,其他情况默认缴费期限为:缴至养老金领取起始日前(男性60周岁/女性55周岁)。

保单生效以后,可更改缴费期限为5年/10年/15年/20年/30年/至60周岁,亦可对原投保计划作“增加保额/暂停缴费”等操作。

每次更改投保计划后,都会对“保单原始合同”以电子批准单的形式实时更新,相对应的保额和保单现金价值也会实时更新。

缴费方式比“全民保教育金”更加灵活,是目前市面上独一无二 “随缴随停”的养老年金险产品。

(2)领钱:

支付宝全民保的领取由两部分组成,一个是养老金账户,一个是分红账户。

养老金账户:这部分钱到退休后(女55岁,男60岁)每年领取。

分红账户:保险公司拿一部分钱投资获得分红,投保人每月可以领分红,也能放入账户继续利滚利。

养老金账户里面的钱是固定领取的,投保计划制定后,退休后的领取金额就计算出来了,这部分是固定的,只要中途没有对原投保计划作更改,到期能从养老金账户里面领取多少钱,投保时就可以看得到。

跟传统年金险一样,我们可选择年领或月领。

按年领取的,年龄金额为基本保险金额;

按月领取的,月领金额为基本保险金额×0。084.

在养老金领取起始日前,可以随时变更领取方式,没有次数限制。

举个例子:

28岁男,每月缴费1000元,缴至养老金领取起始日前(60岁),在中途不更改投保计划按期缴费的情况下,60岁退休到期后每月可领取2300.08月直至终身。

这个是养老金账户里面确定可以领取的钱。

第二个是分红账户。

相比于养老金账户,分红账户里的钱,则是不确定的,要根据保险公司的实际经营状况和我们持有保单的贡献度来综合判断。

全民保教育金采取的是美式分红(现金分红),投保后次月开始,保险公司每月都会给保单持有人派发现金红利,每年至少提供一次年度分红报告。

跟传统分红型年金险一样,全民保养老金分红账户的收益分为低档、中档和高档三个部分,分红金额不确定不保证,甚至可能为0(当然概率很低)。

在有分红的情况下,分红金有两种提取方式:

- 一是随时可提取至支付宝账户或绑定的银行卡;

- 二是在不提取的情况下,分红金可留存在分红账户内复利增息,到期可分批或一次性领取。

值得注意的是:分红金不领取的情况下,分红账户无保底收益,目前结算利率为3.5%,产品主页面分红演示也是基于“分红不领取全部留存账户内且以目前3.5%的结算利率”来推算出来的。

(3)身故和退保

前面说过,全民保养老金是可以终身领取的,但如果刚开始领钱甚至保费还没缴完被保人就身故了,或者急需用钱的时候要退保,该怎么办?

分红账户里面的钱可以随时领取,不管多少都可以随时提现至支付宝或银行卡内,操作简单方便,我们不作讨论。

重点关注一下养老金账户。

投保计划确定后,自养老金领取起始日起,养老金账户每年(或每月)给我们派发的养老金是确定的,活多久领多久。如果被保人身故,或被保人主观原因要求退保,则按照下面方式进行。

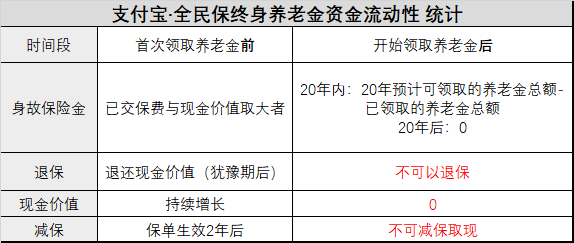

从上表中可以看到,全民保养老金的养老账户可保证领取20年,若未领取20年被保人就身故了,保险公司会赔付剩余全部还未领取的养老金给保单受益人。

但在养老金开始领取后,保单现金价值将为0,不可 “退保或减保取现”,整个保单可流动、可自由支配的资金,就只剩下红利部分。

所以,在领取方面,全民保养老金规定得还是比较死板的。

当然,对某些人群来讲,这个“劣势”却可以转变为“优势”。

二、支付宝全民保终身养老金保险怎么样?

这个部分是来分析全民保的优劣势的。

从第一部分就可以看到,全民保最大的“优势”是缴费方式灵活,投保计划可调整;其最大“劣势”是领取比较固定,开始领取养老金后现金流就只剩下“红利”了,哪怕再急用钱。也只能每年每月慢慢领。

可以用8个字来概括:投保灵活、领取死板。

灵活性高或低,到底是好是坏,优势还是劣势,笔者不好下结论,各位看官根据自己的实际情况判断就好。

那我们就来看一下比较好判断的指标:内部收益率。

为了方便对比,笔者挑选了一款大陆市场上固定收益型终身养老金产品:信泰人寿“如意享养老年金“。

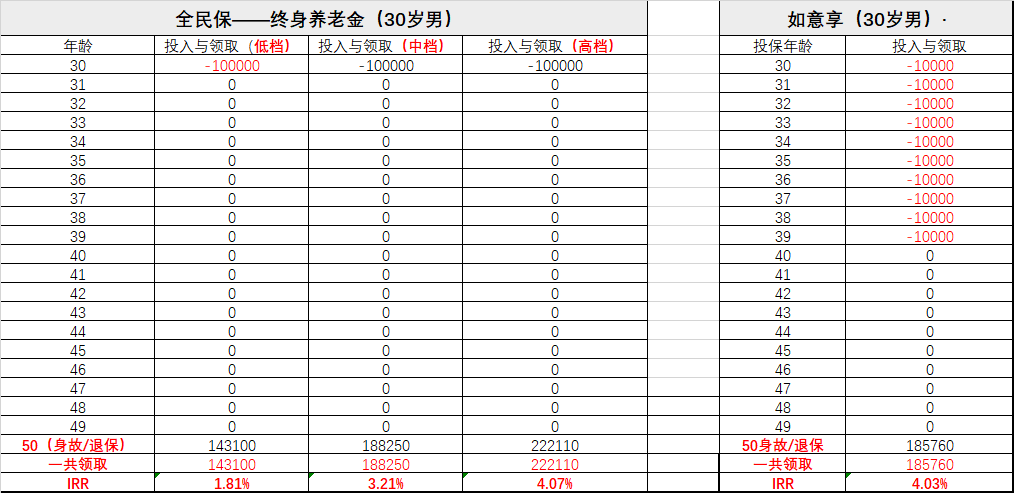

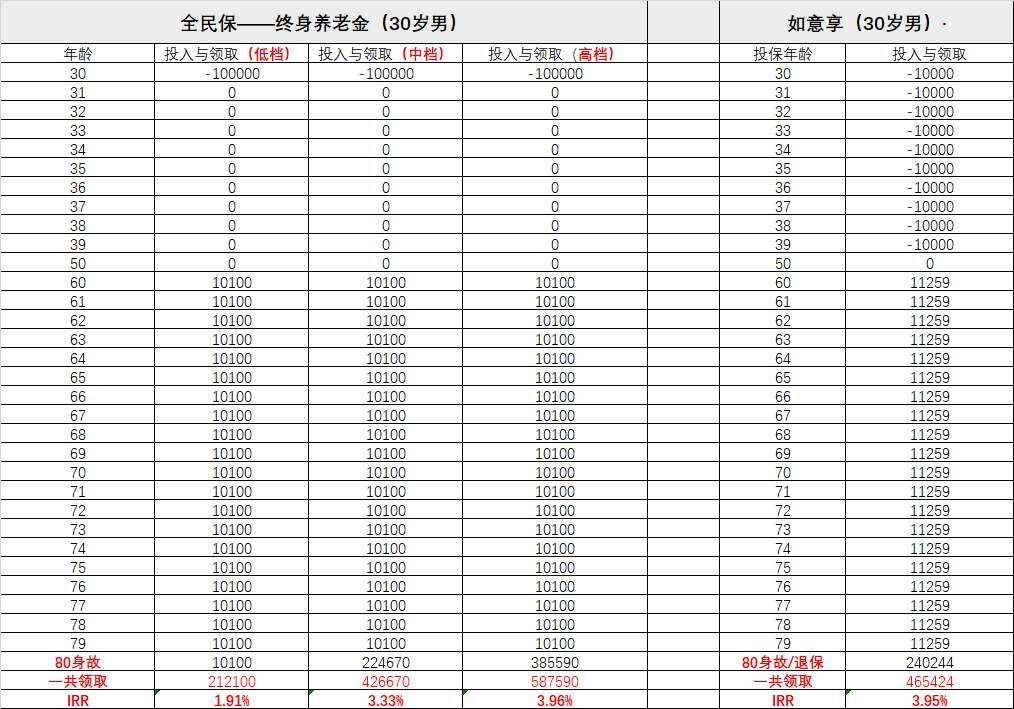

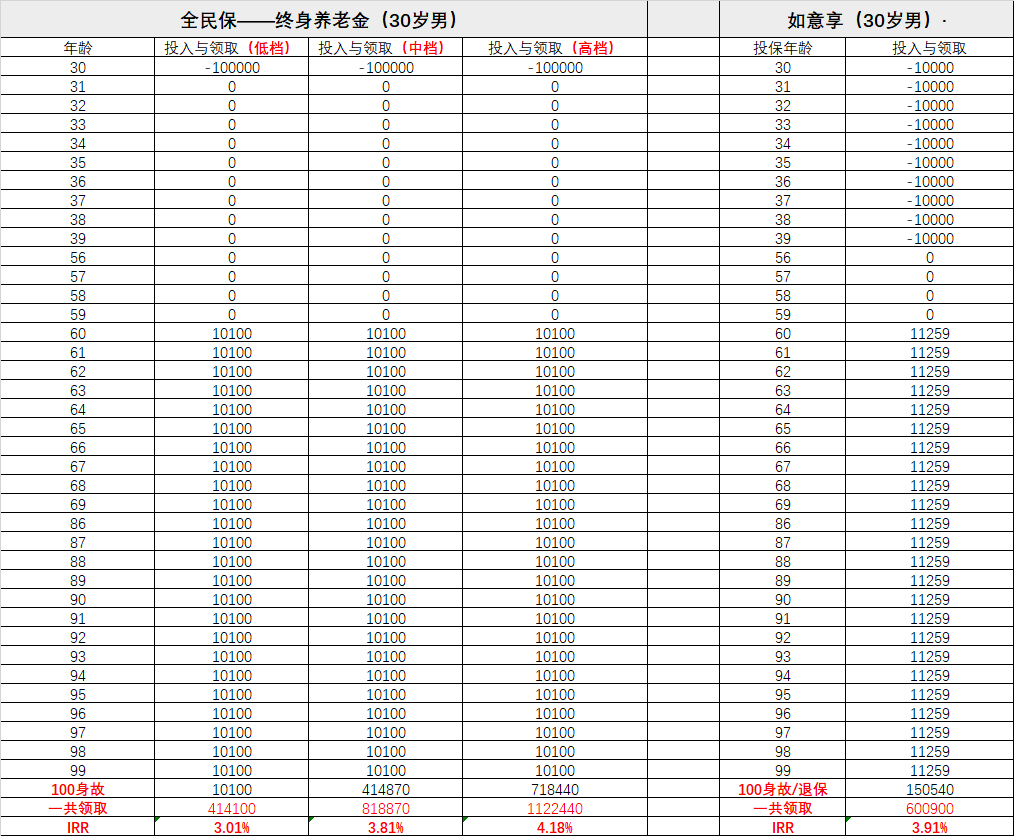

以30年男性被保人为例,全民保终身养老金一次性缴费10万人民币,如意享年缴1万分10年缴费,领取年领均设定在60周岁。

我们分别假定被保人在50/60/70/80/90/100周岁身故(或退保),来对比分析以下两款产品的内部收益率如何:

①被保人50周岁退保或身故

②被保人60周岁退保或身故

③被保人70周岁退保或身故

④被保人80周岁退保或身故

⑤被保人90周岁退保或身故

⑥被保人100周岁退保或身故

注:同一款产品针对不同年龄、不同缴费年限及缴费方式,内部收益率会有些许差别。

保单现金价值每日递增动态变化,写进合同条款的现金价值,只对应保单周年末这一时间节点,本文所有产品内部收益率(irr)均依此非严谨计算,所以信泰如意享收益率可达4.03%。

从上面几张图中可看出,假定保险公司每年都按中档收益派发红利,且所有红利部分分文不取全部留存红利账户内,以现行3.5%的结算利率复利增息,身故后统一领取。

其对应的实际年化收益率分别为:3.21%、3.62%、3.32、3.33%、3.66%、3.81%(养老金领取时间越长内部收益率越高越划算)。

这还算是非常理想化的情况,按目前的经济形势及监管政策来看,笔者并不认为保险公司每年都会按中档收益给付红利。

而产品的设计是每月红利可以随时领取的,如果你把红利取出来,收益也达不到这么高;再或者,即使红利不领取,分红账户未来的结算利率低于3.5%了,收益也会受影响,因为毕竟分红账户是没有保底利率的,我们表格中演示的分红金,只能按照现行的结算利率来推算。

也就是说,全民保终身养老金保底收益最高才3%(100周岁身故),80岁及以下身故2%都不到,加上非保证的红利,其内部收益率完全不高。

三、支付宝全民保终身养老金保险适合哪些人投保?

上面两个部分把全民保终身养老金分析对比剖析了一下,其最大优势在于“投保灵活“,甚至1元就可起投,劣势在于领取方式和收益率。

那么这款产品适合什么人投保呢?

答曰:90后。

90后最大的特点是:接受新鲜事物的能力比较强,但收入往往不高,即使在有着不错收入的情况下,也难存下钱来。

所以,对这个群体而言,考虑收益和灵活性之前,起码先让自己留住钱。

尤其是我们90后年轻一代的父母,不管是给孩子存教育金婚嫁金,还是给自己存养老金,尽早做规划把钱留住,可能比看干瘪的收益要实用得多。

给大家举个例子:

笔者的一个大学同学,年收入12万上下,常常感叹花钱如流水工资不够用, 你让他每年拿出一部分收入来存养老金,他会很吃力。

但小公举出生后,他竟然把烟给戒了,现在每个月省下来 “烟钱“600多块,把这笔钱放在全民保养老金里面定存,等到他60岁以后,每个月可以领取1380块钱来补充养老。

这样他不会去计较实际的收益是多少,只知道把原本就不该花的钱节省下来了,成就感十足,他往后再“复吸“的可能性也很小了。

看到没?

商业养老金并没有我们想象中那么复杂,也不是非得每年一次性拿出几万才能配置的。

灵活性和收益率确实都很重要,选择适合我们投保的产品就好。

如果你每年能一次性拿出一笔钱来(1万以上)毫不费力,选择收益率更高的产品当然更好。

但如果感觉吃力,在收益率方面作出让步,也未尝不可。

对90后来讲,支付宝全民保终身养老金,我看就不错。

如果你对商业养老金保险有更高要求,欢迎私信本人,为你量身挑选出最适合你的产品。 作者手机号/微信号:15071465710(长按复制) !

无忧保险咨询网

无忧保险咨询网